中策橡胶回复记者表示,公司对入股经销商销售政策与其他经销商不存在一定的差异,入股与非入股经销商毛利率受产品结构等多种因素影响。

近日,中策橡胶集团股份有限公司(以下简称“中策橡胶”)更新财务资料后继续冲刺上交所主板IPO。中策橡胶实际控制人为仇建平、仇菲父女。仇建平进行过多次收购,目前,其同时为巨星科技(SZ002444)、杭叉集团(SH603298)、新柴股份(SZ301032)的实际控制人。2019年10月,通过旗下公司杭州中策海潮企业管理有限公司(以下简称“中策海潮”)受让股权,仇建平父女成为中策橡胶前身中策有限的实际控制人。

中策橡胶主要是采用经销模式,约80%主要经营业务收入来自各大经销商。《每日经济新闻》记者发现,在中策有限实际控制人变更后不久,2019年底,74名经销商共同出资设立持股平台杭州潮升企业管理合伙企业(有限合伙)(以下简称“杭州潮升”),并于2020年2月受让股权成为公司股东,受让价格与公司控制股权的人受让股权价格一致。

中策有限设立于1992年6月,经过27年的经营后,2019年10月,公司股东将其持有的46.95%股权转让给中策海潮,转让价格为15.69元/注册资本,以此来实现控制股权的人及实际控制人变更,实际控制人变更为仇建平、仇菲父女。

在中策有限控制权变更仅4个月后,2020年2月,74名经销商共同出资设立的持股平台杭州潮升受让中策有限2.89%股权,转让价格为15.69元/注册资本,与控制股权的人入股价格一致。对此,中策橡胶通过邮件回复《每日经济新闻》记者正常采访时表示,经销商入股价格系杭州潮升与退出股东相互谈判的结果,具有合理性。

上述经销商主要是通过股权抵偿债权方案实现间接入股。2016年2018年,上述经销商合计向杭州元信东朝股权投资合伙企业(有限合伙)等两家合伙公司可以提供借款3.44亿元,2019年底,两家合伙企业持有的中策有限大部分股权已转让给中策海潮,随后于2020年2月通过股权抵偿债权方案向经销商持股平台转让剩余股权并退出。

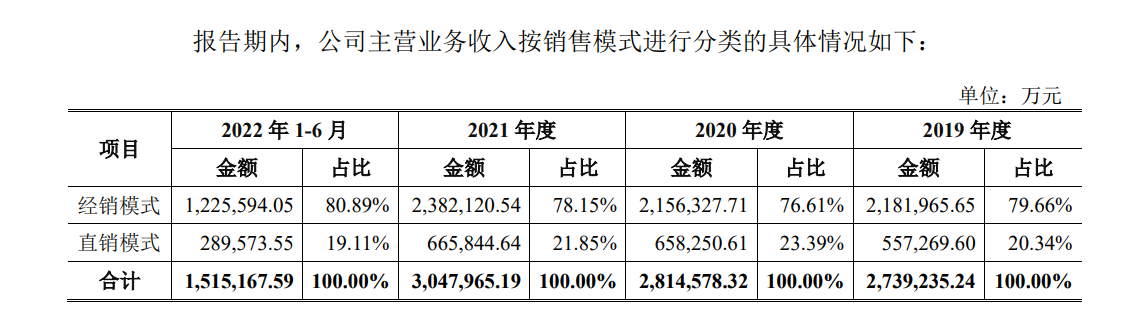

经销商是中策橡胶主要销售经营渠道,2019年2021年及2022年上半年,公司来自经销模式的主要经营业务收入占比分别为79.66%、76.61%、78.15%和80.89%。

入股经销商全部为内销经销商,招股说明书里面,中策橡胶并未披露各年度经销商数量。不过,首轮审核问询函回复显示,截至2022年末,公司在境内已拥有644家经销商。也就是说,超过10%的境内经销商成为公司间接股东。

2021年2023年,中策橡胶来自入股经销商销售金额占主要经营业务收入的占比分别是23.02%、20.89%和19.85%。不过,记者发现,中策橡胶对入股经销商的销售毛利率相对其他内销经销商更低。

2021年2023年,入股经销商毛利率分别是17.29%、15.44%和13.63%,其他内销经销商毛利率分别是19.64%、18.38%和16.25%,入股经销商毛利率均低于其他内销经销商毛利率。

中策橡胶表示,根本原因系入股经销商下游需求较为多样,其中大型经销商通常会对经销区域所在地的中小型挂车厂、电动车厂等配套客户销售部分低价规格产品,导致整体入股经销商毛利率水平较低;入股经销商基本为规模较大的经销商,下游渠道较多,覆盖区域较广,通常可以达成更高的任务目标,获得的返利比例比较高,导致公司对其销售毛利率较低。

中策橡胶回复记者表示,公司对入股经销商销售政策与其他经销商不存在一定的差异,入股与非入股经销商毛利率受产品结构等多种因素影响。

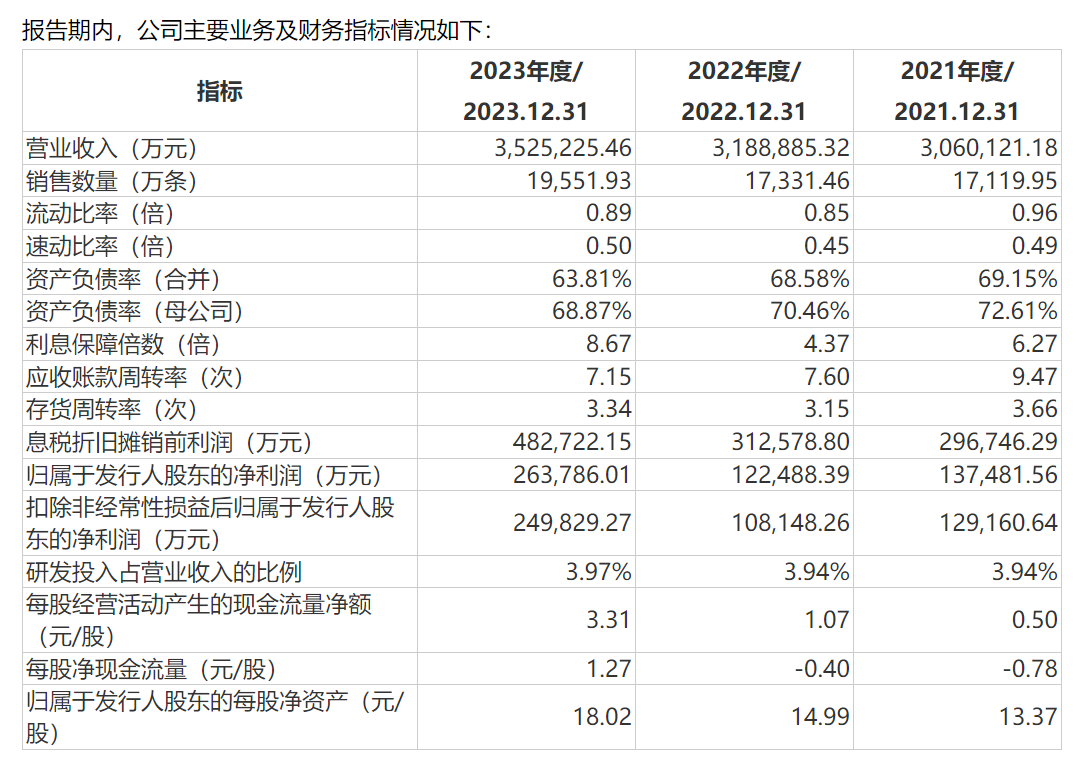

中策橡胶主要是做全钢胎、半钢胎、斜交胎和车胎等轮胎产品的研发、生产和销售。2021年2023年,公司实现营业收入分别为306.01亿元、318.89亿元和352.52亿元,实现归母净利润分别为13.75亿元、12.25亿元和26.38亿元。2022年出现增收不增利的情形。

按照产品分类,全钢胎、半钢胎是公司最主要的收入来源。2021年2023年,公司来自全钢胎的主要经营业务收入比重分别为52.20%、49.83%和49.01%;来自半钢胎的主要经营业务收入比重分别为27.79%、29.10%、32.04%。

根据2023年3月披露的招股说明书(申报稿),中策橡胶6个募投项目中,大多数生产建设项目均为提高全钢胎产能,包括年产650万套全钢子午线万套全钢子午线个项目,合计拟使用募集资金40亿元。

不过,审核问询函回复显示,考虑未来市场发展的潜力及产能消化因素,中策橡胶2023年第一次临时股东大会决定,募投项目中原“年产650万套全钢子午线G数字工厂项目”将变更为“高性能子午线G数字工厂项目”,产品也将从年产650万套全钢子午胎变更为年产2500万套半钢子午胎。

年产650万套全钢胎项目是上述4个募投项目中投资金额最大的项目,原拟使用募集资金17亿元。

全钢胎主要使用在于载重货车、长途客运车、工程机械车辆等,半钢胎主要使用在于乘用车及轻型卡车。对于募投项目变更,中策橡胶回复记者称,得益于新能源乘用车轮胎市场需求良好,经决策,公司拟将(年产650万套全钢胎)募投项目产品由全钢子午胎变更为半钢子午胎。

从产量来看,2021年2023年,公司全钢胎产量分别为2249.00万条、1801.76万条及2112.91万条,整体有所下滑;半钢胎产量分别为4889.41万条、4910.77万条及6060.69万条,产量持续上升。

公司在审核问询函回复中提及“全钢胎国内市场需求转弱”。2021年度,国内载重轮胎配套市场整体需求较上年转弱,市场总需求量下滑7.3%;2022年度,国内跨省物流运输量下滑,导致商用车轮胎替换需求下滑;2023年,国内全钢胎配套市场行情有所恢复,但受工程物资运输量相比来说较低的影响,配套市场和替换市场整体需求量仍未恢复到2021年水平。

不过,全钢胎作为第一大主要营业产品,其中两个募投项目年产250万套全钢子午线载重轮胎生产线项目、中策橡胶(建德)有限公司春秋厂区改扩建及仓储配套项目全钢子午线轮胎车间Ⅴ建设项目,合计预计将于2026年度实现完全达产500万套全钢子午胎。

对于产能消化问题,公司回复记者表示,全钢胎子午胎产能利用率良好,不存在产能消化的困难。

2019年2021年,公司全钢胎产能利用率分别为91.09%、97.41%和95.34%,2022年上半年下降为87.35%,而审核完问询函回复内并未披露2022年、2023年产能利用率数据,仅表示:“报告期内,公司主要生产型资产运营正常,产能利用率达80%以上。”

中策橡胶作为轮胎生产企业,天然橡胶、合成橡胶等原材料对公司经营影响较大。2021年2023年,公司主要营业业务成本以直接材料为主,占比分别为74.94%、75.09%和73.87%。

2020年2022年,受天然橡胶、合成橡胶等原材料价格波动等因素影响,公司成本呈逐年上涨趋势。与此同时,因未能在各销售经营渠道和各销售区域有效传递价格成本压力,公司销售毛利率呈现逐年下滑趋势,导致公司扣非归母净利润连续两年下滑。直到2023年,受益于原材料价格回稳等因素,公司归母净利润恢复增长。

主要原材料中,中策橡胶对天然橡胶的采购占比最大,采购占比20%以上。不过,记者发现,公司对天然橡胶主要供应商的采购金额发生了较大变化。

2021年、2022年,公司第一、第二大供应商分别为百利国际集团有限公司及其同一控制下企业(以下简称“百利国际集团”)、杭州市土特产集团有限公司及其同一控制下企业(以下简称“杭州市土特产集团”);前五大供应商中,采购内容有天然橡胶的供应商有4家。

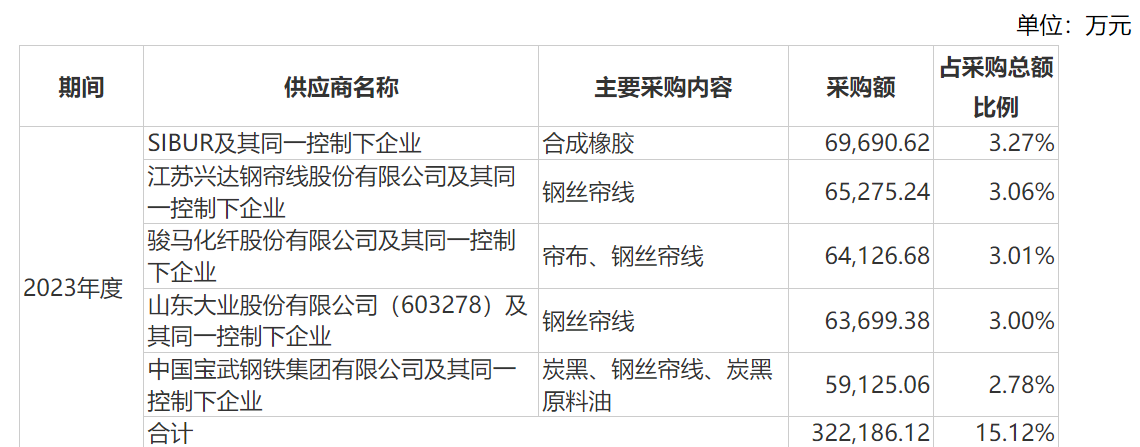

但是到了2023年,公司前五大供应商采购内容不再包括天然橡胶,仅有第一大供应商SIBUR及其同一控制下企业采购内容为“合成橡胶”,其他供应商的采购内容主要为钢丝帘线。而百利国际集团、杭州市土特产集团均从前五大供应商中消失。

对于上述变化,中策橡胶回复记者表示,公司天然橡胶采购供应商选择较多,会结合市场行情报价、供应商报价等多种因素做出合理的选择,随着天然橡胶供应商集中度会降低,对上述供应商采购减少及前五大供应商发生明显的变化,具有合理性。

如需转载请与《每日经济新闻》报社联系。未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

特别提醒:如果个人会使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

苏州工业园区城市发展研究院政策研究中心主任张春昕:发展未来产业园区要做到因地制宜,放权赋能

张江产业工程院院长张爱平:产业园区发展进入新阶段,要更看重投早、投小、投原始创新

海尔生物欲“蛇吞象”吸入“血王”;近千亿市值龙头董事长被立案调查;估值超100亿,知名“独角兽”准备借壳上市;巴西坠机事故致10人死亡丨财经早参

上一篇: 广东贝洛新材料科技有限公司