从橡胶制品行业竞争梯队看,注册资本超过15亿元的企业主要有赛轮轮胎华谊集团通用股份贵州轮胎玲珑轮胎,处于行业头部地位;5-15亿注册资本的橡胶制品企业有美晨生态中鼎股份三力士青岛双星等,处于一梯队;其余注册资本小于5亿元的橡胶制品企业处于第二梯队。

从区域分布看,中国橡胶制品上市公司主要分布山东、河南、浙江等省份,其中山东省橡胶制品上市公司数量较多,包括青岛双星、三角轮胎、玲珑轮胎、赛轮轮胎、美晨生态等。

2024年3月,中国橡胶工业协会发布了“2024年度中国橡胶工业百强”,总计144家入选,分布在轮胎、力车胎、输送带、胶管、传动带、橡胶履带等细分行业中,主要橡胶制品细分行业TOP5企业汇总如下:

注:“百强企业”按营业收入进行排序,时间跨度为2022年第4季度到2023年前3季度,取4个季度营业收入之和。

从2023年市场占有率看,轮胎类企业中,中策橡胶市场占有率达到14.7%,双星集团、赛轮集团超过10%;力车胎企业中,厦门正新橡胶占比达到19.6%,中策橡胶、四川远星橡胶、江苏三元轮胎市场占有率超过10%;胶管胶带(输送带、胶管、传动带)企业中,市场占有率占比均在10%以下;其他橡胶制品企业中,中鼎控股、株洲时代新材市场占有率均超30%;胶鞋企业中,上海回力占比34.8%,青岛千里行占比13.4%。

注:1、上述市场份额=企业2022年第4季度到2023年前3季度/2023年细分市场营业收入;2、其他橡胶制品主要为汽车减震制品、骨架油封等

从2023年中国橡胶制品行业集中度看,其他橡胶制品集中度最高,CR5超过90%;胶鞋和力车胎的市场集中度也较高,CR5在70%以上;轮胎行业CR5在52%以上;胶管胶带行业市场集中度最低,CR5为30%。

从销售渠道布局看,中国大部分上市橡胶制品企业以国内市场为主,三角轮胎、赛轮轮胎、通用股份、中鼎股份、利通科技以国外市场为主。从产品布局看,轮胎产品布局公司数较多。

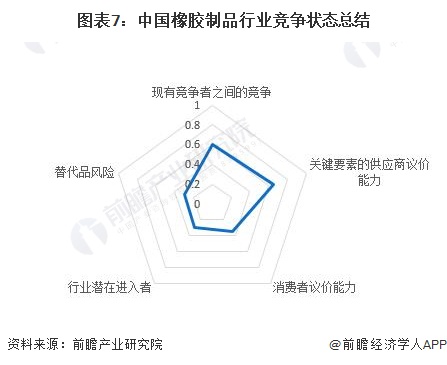

从五力竞争模型角度分析,中国橡胶制品行业目前处于产能过剩状态,行业吸引力弱,进入者数量不多;目前橡胶制品行业公司数较多,汽车减震制品、骨架油封、胶鞋、力车胎等市场集中度高,头部公司竞争程度不大,但位于中低端市场的中小企业之间竞争较为激烈;橡胶制品上游主要为天然橡胶、合成橡胶等原料,由于国内天然橡胶产量较低,依赖进口,供应商具有较高的议价能力;橡胶制品行业下游应用领域十分普遍,下游企业呈现多而散的特点,议价能力较弱;从橡胶制品行业外产品的替代情况去看,橡胶制品目前的替代品非常少,只有在少数领域存在着部分产品拥有一定的替代能力,例如有类似减震功能的海绵可以替代部分橡胶减震产品,但整体看来,这种替代范围非常有限。

根据以上分析,对各方面的竞争情况做量化,1代表最大,0代表最小,目前我国橡胶制品行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国橡胶制品行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究投资可行性研究产业规划园区规划产业招商产业图谱产业大数据智慧招商系统行业地位证明IPO咨询/募投可研专精特新小巨人申报等解决方案。在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业未来的发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

报告主要分析了橡胶制品行业的背景以及所处阶段;中国橡胶制品行业的生产运营与发展现状;橡胶制品行业当前的市场环境与企业竞争力;橡胶制品行业的市场需求特征;橡胶制...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【行业深度】洞察2024:中国心脏封堵器行业竞争格局及市场占有率(附竞争梯队、竞争格局、市场集中度等)

【行业深度】洞察2024:中国激光器产业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国集成灶行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国光纤激光器行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国PEEK材料行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国人参行业竞争格局及市场占有率(附市场集中度、企业竞争力评价等)

- m6米乐国际 -

M6米乐官网登录入口以新能源发展为核心,产品服务遍布全球